拉丁美洲作物保护市场的进展

向下滚动阅读

Derek Oliphant

拉丁美洲

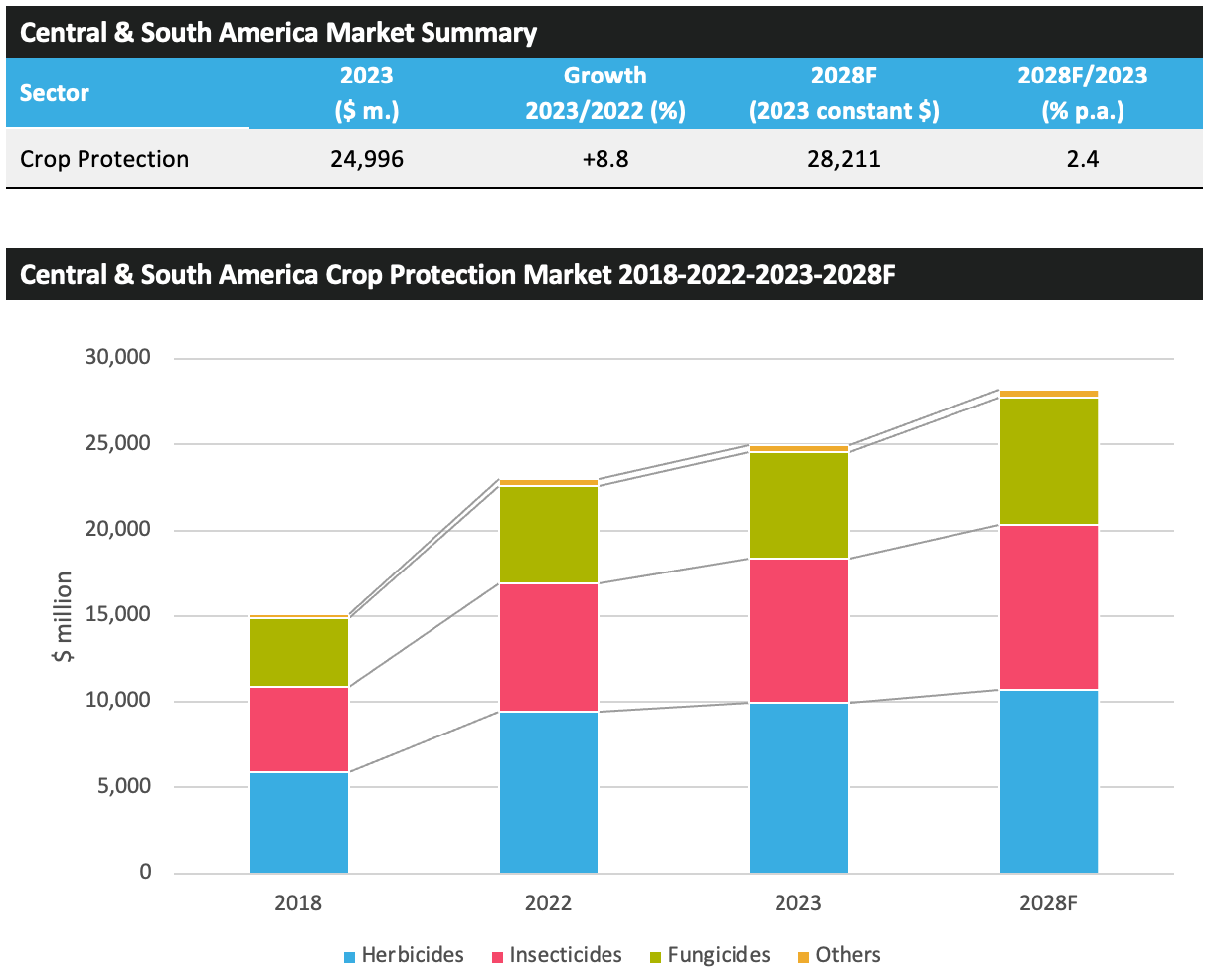

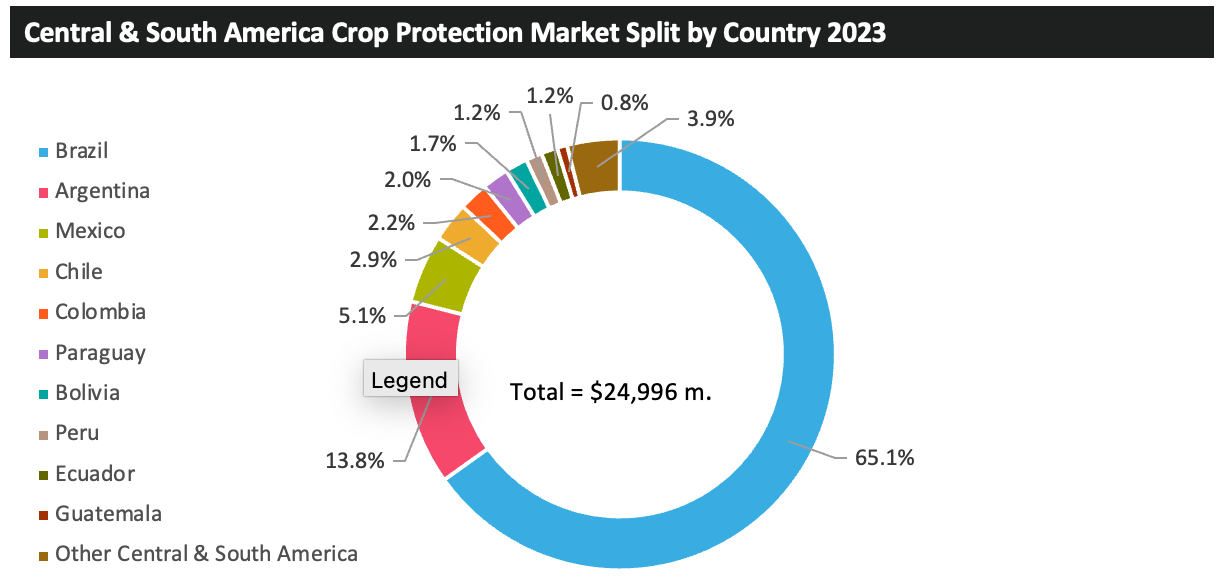

本文将概述中美洲和南美洲某些国家(即阿根廷、巴西、哥伦比亚、危地马拉和墨西哥)的作物保护市场,分析当前形势以及预计未来几年影响市场发展的关键未来趋势。

市场价值是 AgbioInvestor 对农业年度内地面使用的农作物保护产品价值的估计,以出厂价 US$ 表示。对于南半球国家,农业年度大约为 7 月至 6 月,例如“2024”是指 2023 年 7 月至 2024 年 6 月之间地面使用的产品价值。

可用的最新完整数据年份是 2023 年,并提供了 2024 年的初步估计数据以及目前正在进行的 2025 年季节的预测。

阿根廷

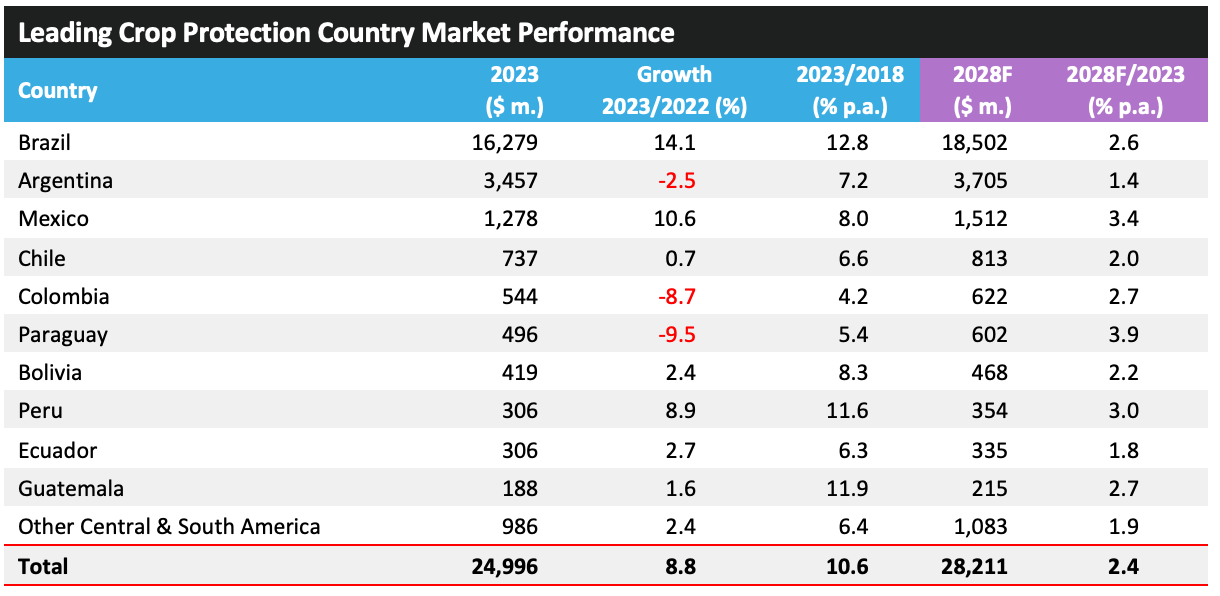

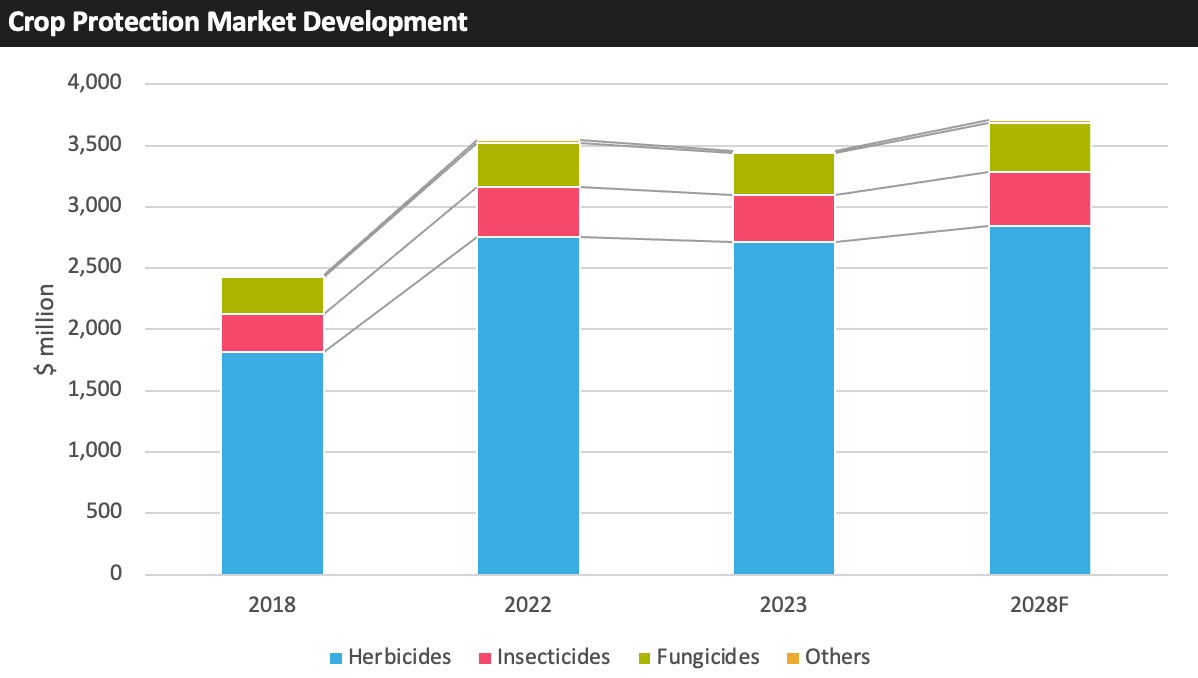

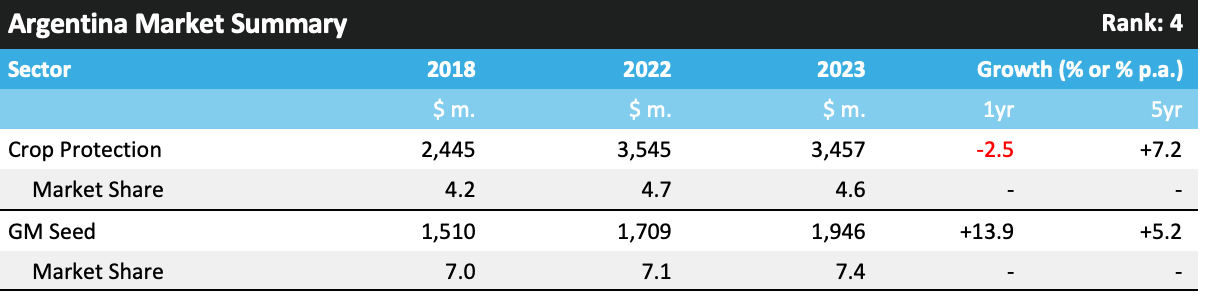

2023 年,阿根廷的作物保护产品市场规模达到 34.57 亿美元,比上一年下降了 2.5%。在此水平上,就作物保护产品市场价值而言,该国在 2023 年排名第四。

阿根廷农业经济近年来面临重大挑战。经济不稳定和货币大幅贬值对农业部门和更广泛的经济都产生了影响。由于不利的宏观经济因素和长期的气候挑战,农民们一直在为盈利能力下降而苦苦挣扎,特别是在 2022/23 作物周期期间的严重干旱。这些情况,再加上前几年的问题,为阿根廷的农业产业创造了一个艰难的环境。

2022/23 年“大豆美元”计划推出后,阿根廷宣布了一项更广泛的计划,为玉米、向日葵、高粱和大麦提供优惠汇率。该计划旨在筹集 20 亿美元,在与国际货币基金组织谈判期间帮助政府获得硬通货。然而,农业部门的一些人批评这些计划扭曲了市场,行业领袖更倾向于统一的、有竞争力的汇率,而不是可能对未来出口产生负面影响的临时措施。

2023 年,阿根廷更新了植物检疫措施以满足中国的要求,此后该国的玉米出口前景有所改善。2024 年,中国农业农村部批准了两项玉米遗传事件的进口,使中国进口商能够为在阿根廷种植的所有玉米生物技术获得生物安全证书。

这一发展促进了向中国出口玉米的开始。2023 年,中国以 2300 万公吨的进口量成为世界上最大的玉米进口国。鉴于玉米生产中大量使用农作物保护产品,预计这项贸易将促进阿根廷的农业经济,并对当地的农作物保护市场产生积极影响。

该国的转基因种植区域现已成熟,未来作物保护市场的颠覆预计将来自新技术的采用,包括具有叠加除草剂耐受性的大豆,这可能会对除草剂领域产生影响。此外,大豆的抗虫特性预计将对大豆杀虫剂市场的价值产生负面影响。

然而,市场上新产品的推出,包括像二氯异噁草酮这样为小麦中的黑麦草控制提供新作用模式的除草剂,以及像异噁唑虫酰胺这样的新杀虫剂,预计在未来几年将继续使市场受益。

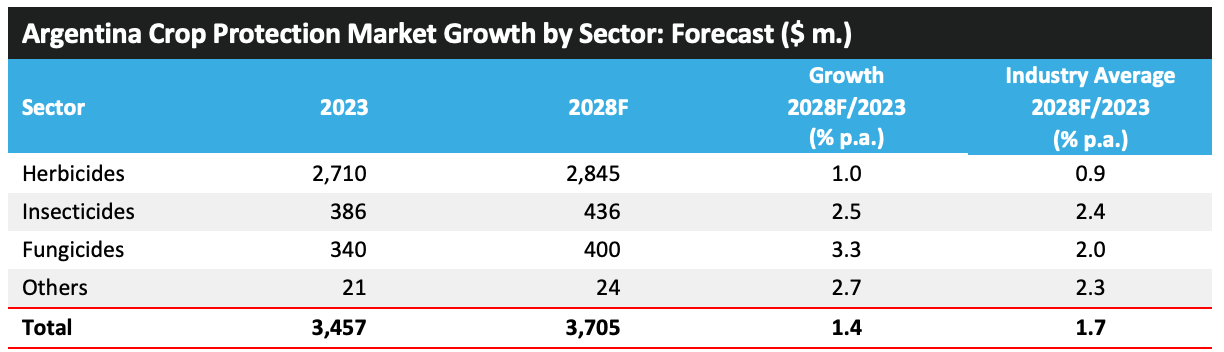

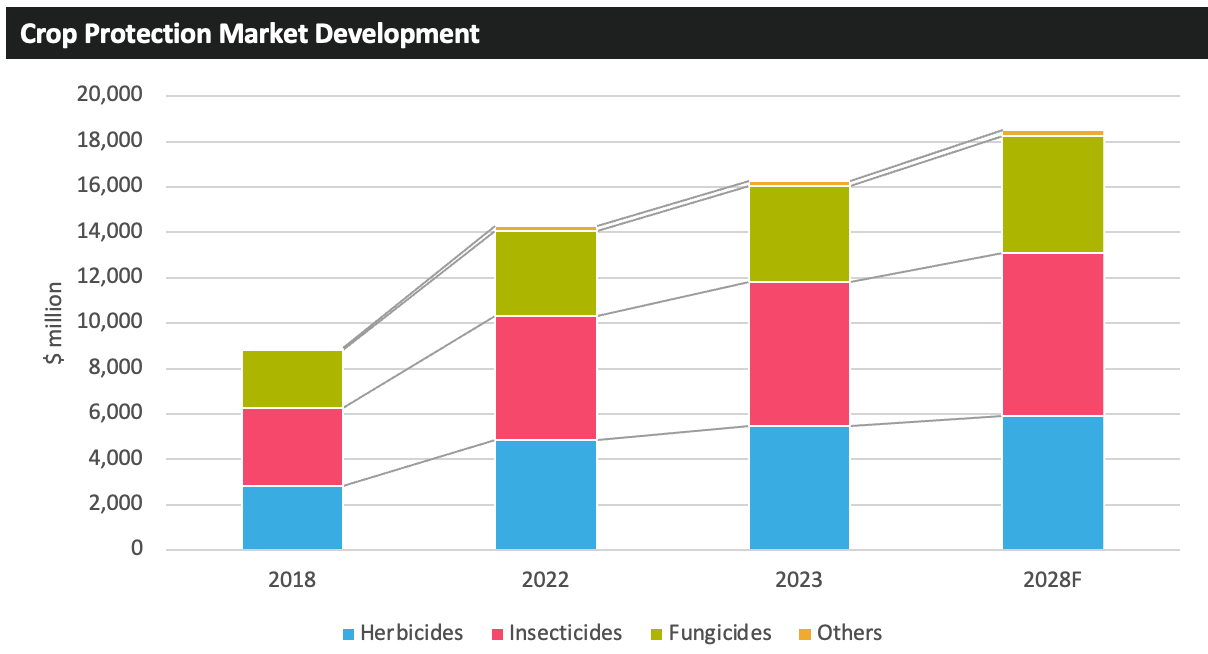

该国的作物保护市场预计在 2023 年至 2028 年间平均每年增长 1.4%,达到 37.05 亿美元,略低于同期全球总量的预测增长率。

巴西

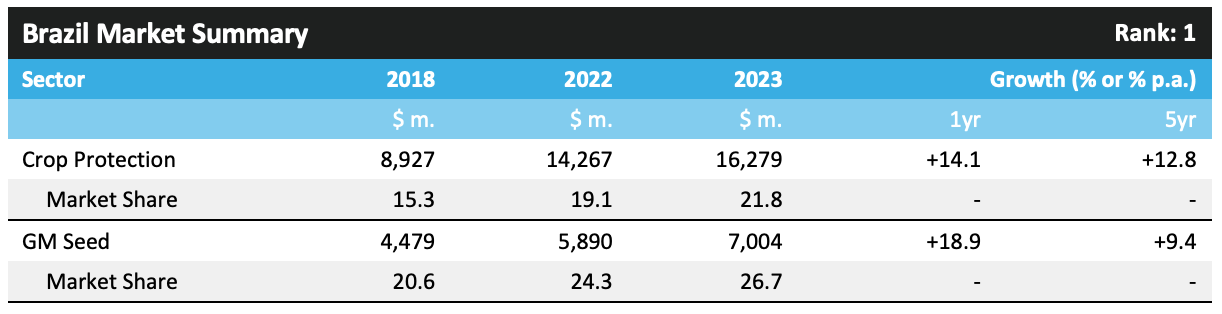

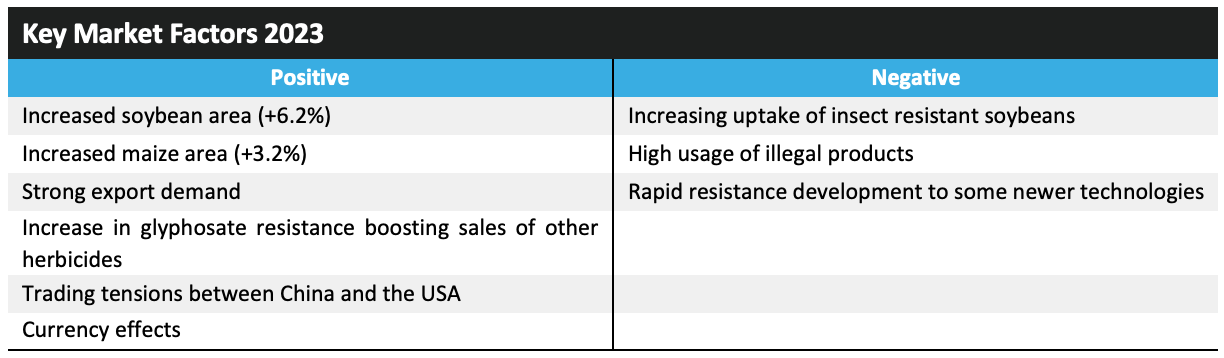

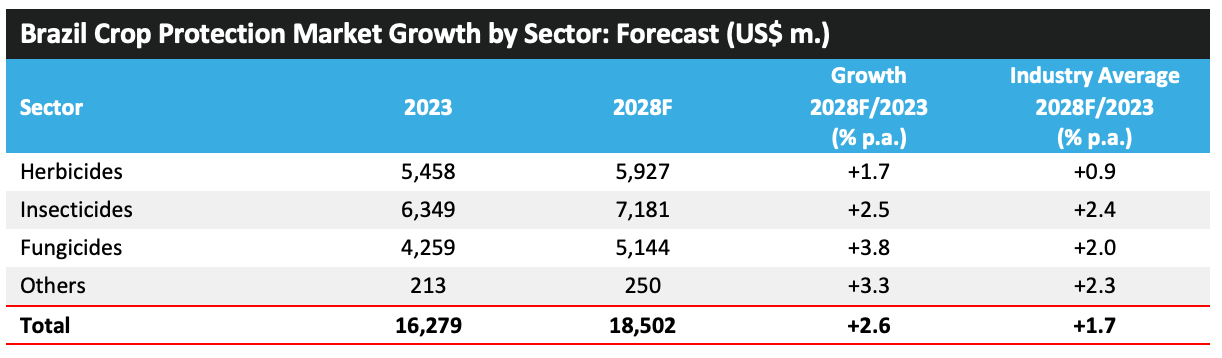

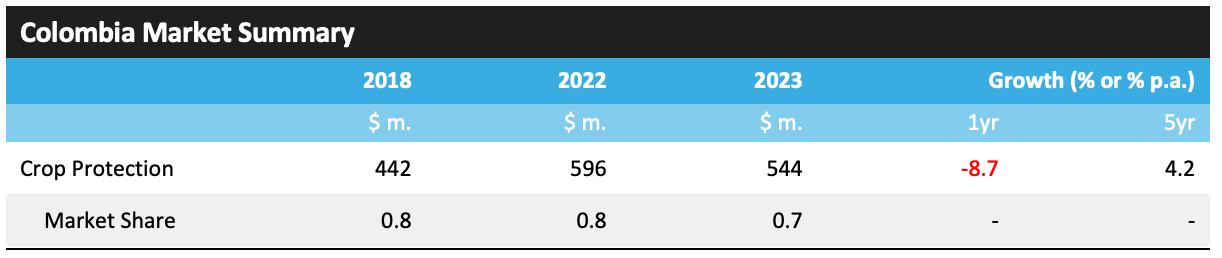

2023 年,巴西作物保护市场价值增长了 14.1%,达到 162.79 亿美元。这种强劲的增长水平是由 2022 年 7 月至 2023 年 6 月农业年度期间的高农药价格、持续强劲的农业经济、主要作物种植面积增加以及北部地区相对较高的害虫压力所驱动,在北部地区,潮湿的天气有利于疾病的发展。对于大豆来说,该地区受益于对可出口产品的强劲需求,特别是来自中国的需求。此外,巴西雷亚尔的贬值增加了巴西大豆的吸引力。巴西玉米种植面积也有所增加,因为种植者希望利用高玉米交易价格获利。

巴西市场在本质上具有一定的周期性,反复出现的天气现象,如厄尔尼诺-南方涛动,是该国国内变化的部分原因。害虫压力同样呈波浪式出现,2013 年和 2014 年市场表现强劲,与棉铃虫的严重侵扰有关,随后当地市场走弱,2014 年至 2016 年期间上述厄尔尼诺系统开始出现。

对于巴西来说,2024 农业年度(2023 年 7 月至 2024 年 6 月)农用化学品价格下降是 2024 年市场价值的一个关键负面因素,而较低的商品价格在一定程度上阻碍了种植者的支出。该国的作物保护市场在 2024 年估计下降了 9%,降至 148.15 亿美元,这是自 2017 年以来以美元计价的首次价值下降。

从更积极的方面来看,害虫压力相对较高,包括亚洲大豆锈病和一些重大害虫。然而,恶劣的天气条件和玉米种植面积减少对市场发展是严重的不利因素。对于 2025 年,虽然农药价格和商品价格按照历史标准仍然较低,但主要农作物种植面积增加的预测以及对天气条件改善的期望将对市场发展有利。虽然农药价格仍然相对较低,但现在波动性较小,这种稳定性应能防止因价格侵蚀而导致市场进一步收缩。

长期前景乐观,尽管与近几年相比增长预计将放缓,这是由于农药价格正常化以及国际社会要求减缓森林砍伐的压力所致,这导致主要农作物种植面积增加有限。农产品的出口需求,随着其继续从美国转向巴西供应,特别是来自中国的需求很可能增加。因此,巴西的作物保护市场预计将以年均 2.6%的速度增长,到 2028 年达到 185.02 亿美元,新产品的进一步采用以及用于控制抗草甘膦杂草的替代除草剂是关键驱动因素。

哥伦比亚

哥伦比亚是一个地理环境多样的国家,包括安第斯山脉、热带雨林、沿海平原和广阔的热带稀树草原。这种多样的地形支撑着强大的农业部门,该部门在国家经济中发挥着关键作用,在 2023 年约占该国国内生产总值的 9%,并雇佣了约 14%的劳动力。农业是农村发展的关键驱动力,也是出口收入的主要来源。在贸易方面,哥伦比亚具有地理优势,因为它可以进入大西洋和太平洋,并且在两个大洋都有港口用于散装(固体和液体)货物和集装箱货物。主要港口有布埃纳文图拉、卡塔赫纳、巴兰基亚和圣玛尔塔。

哥伦比亚是世界上几种主要农产品的主要生产国之一。就产量而言,它是全球第二大咖啡出口国;就价值而言,它是全球第四大咖啡出口国。该国主要以其高品质的阿拉比卡咖啡豆而闻名,这些咖啡豆主要种植在咖啡核心地区(Eje Cafetero)。该国也是香蕉的主要出口国,其生产集中在乌拉瓦和马格达莱纳地区。

其他重要的农作物包括用于制糖和生产乙醇的甘蔗;支持生物燃料产业且在梅塔和塞萨尔等地区种植的棕榈油;以及因其优良风味而获得国际认可的可可。哥伦比亚还生产大米、玉米、土豆和木薯,这些对于国内粮食安全至关重要。

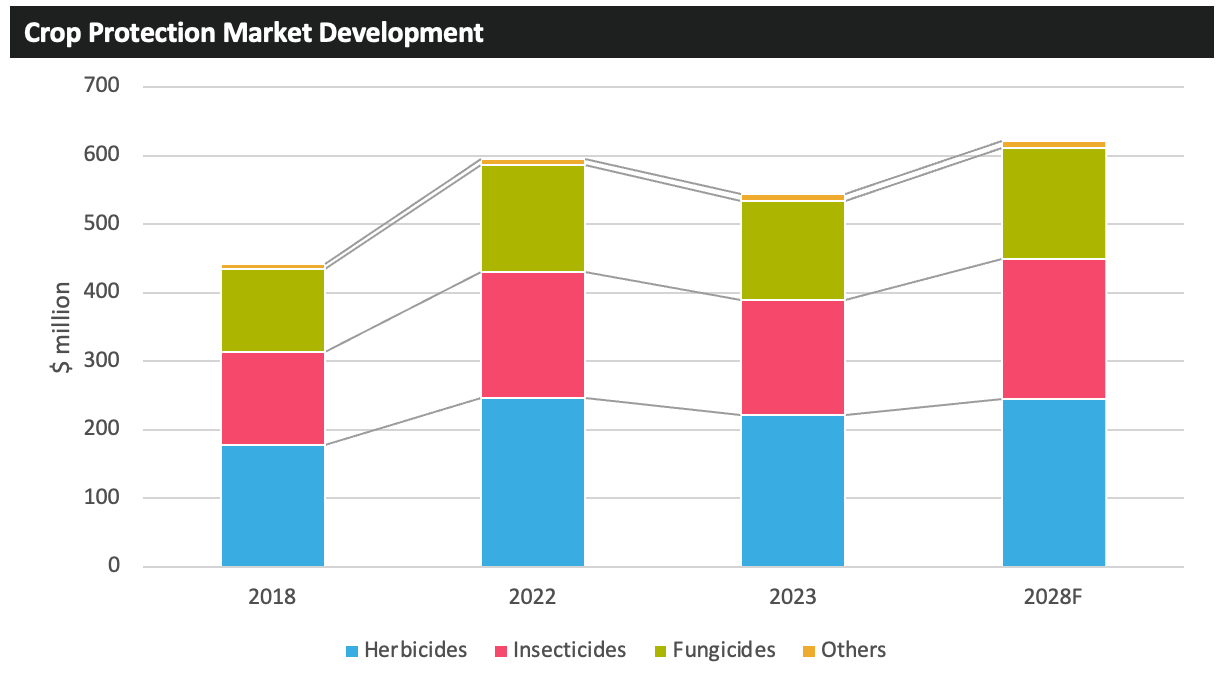

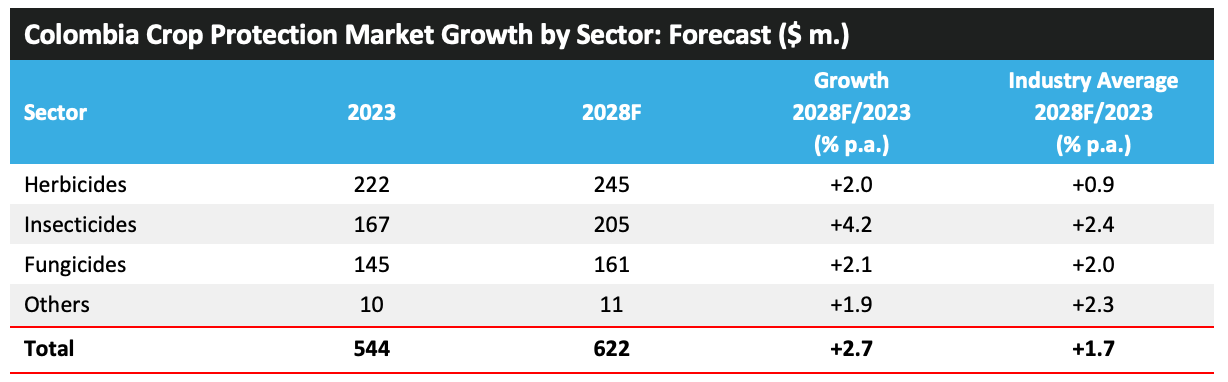

尽管哥伦比亚作物保护行业的增长低于每年 +5.2%的行业平均水平,但在过去五年中(每年增长 +4.2%)仍然相对强劲,这得益于用量的增加,因为种植者试图最大限度地提高产量,以从哥伦比亚大部分农产品不断增长的出口需求中获益。

该国对谷物和油料种子的关注较少,而倾向于水果和蔬菜,这意味着种植者对主要农作物商品的价格波动不太敏感。2023 年,哥伦比亚作物保护市场的价值下降了 8.7%,总计 5.44 亿美元。

哥伦比亚农业部门传统上一直是该国最重要的经济部门之一。哥伦比亚将超过 50%的土地用于咖啡、水稻、玉米、棕榈油和大蕉生产。然而,尽管有超过 3900 万公顷的土地适合农业生产,但该国目前仅耕种了大约 500 万公顷。

哥伦比亚的农业部门具有巨大潜力,尽管出口增长可能受到一些挑战的阻碍,包括国内基础设施薄弱以及该国农民和企业面临的由此产生的高物流成本。尽管政府实施了多项改革,但哥伦比亚的交通基础设施仍落后于其他国家,尤其是其公路。该国的公路里程比具有类似特征的国家少约 25%。哥伦比亚的公路基础设施长达 204,389 公里,其中只有 16%(截至 2021 年)是铺设好的,并且其大部分二级和三级公路处于一般或较差的状况。此外,哥伦比亚的铁路基础设施通常被认为是南美洲最差的。在全国修建的近 3500 公里铁路中,只有约 40%被认为是可用的。

农业部门增长的其他潜在障碍包括气候变化,干旱、洪水和土壤退化的风险不断增加。种植者获得融资和技术的机会也有限——许多小农户无法获得信贷、现代农业设备和培训。第三个问题是病虫害的传播,如咖啡锈病和香蕉枯萎病(TR4),这可能导致严重的生产损失。

然而,如果这些问题得到解决,仍有重大的进一步发展机会。全球对有机和可持续生产商品的需求不断增长,为哥伦比亚农民进入高端市场提供了机会,特别是对于该国的主要农作物(香蕉/大蕉、咖啡和棕榈油)而言。该国已与包括美国、欧盟和中国在内的国家签订了若干自由贸易协定,这些协定为农产品出口提供了进入大型市场的优惠通道。一般来说,这些协定降低了关税,并为鳄梨、可可和热带水果等产品开辟了新的机会。为了满足预期的出口需求增长,该国农民可能需要在作物保护和种子技术方面加大投资,以提高产量,这对作物保护市场有利。

公司正在积极努力开发新产品并将其推向哥伦比亚市场。2024 年,FMC 宣布已在哥伦比亚提交了除草剂活性成分四氟咯草胺的监管申请。该产品为水稻中抗药性禾本科杂草的全季控制提供了一种新的作用模式,无论采用何种种植方法。

哥伦比亚的主要贸易伙伴包括欧盟,随着监管审查的日益严格以及这些贸易伙伴对最大残留限量(MRLs)施加的限制,哥伦比亚的农作物保护产品使用可能不得不做出相应改变。随着种植者从较旧的、通常用量较大且成本较低的技术转向被认为对环境更有利的较新的优质产品,这可能会提升农作物保护市场的价值。

这也可能支持哥伦比亚生物作物保护市场的发展,最近推出的更引人注目的生物产品包括 Rovensa 的生物杀虫剂 Santem(除虫菊提取物),用于包括香蕉在内的水果作物;以及 Seipasa 的生物杀虫剂 Pirecris 和基于植物的杀螨剂、杀菌剂和杀虫剂产品 Seican(肉桂醛)。

由于上述因素,哥伦比亚的作物保护市场预计在 2023 年至 2028 年间将以年均 2.7%的速度增长,达到 6.22 亿美元,超过全球作物保护市场的预期增长速度(年增长率+1.7%)。

危地马拉

危地马拉的农业是主要出口收入来源,而燃料、机械、电力、化学品、谷物和化肥是主要进口商品。危地马拉的主要产业包括咖啡、纺织品、纸张、石油、药品、橡胶加工和旅游业。

危地马拉被认为是世界上受地质活动和气候变化影响风险最高的国家之一。1998 年的飓风米奇和 2011 年的 12E 热带低气压对经济发展产生了不利影响。然而,由于谨慎的宏观经济管理,危地马拉近年来一直是拉丁美洲经济表现最强劲的国家之一。

主要农作物出口产品有香蕉、咖啡、棕榈油、糖和甜瓜。许多商品必须进口到该国,其中最重要的是谷物和棉花。危地马拉在可耕农产品贸易中有顺差,出口是进口的四倍。农产品是最大的出口行业。

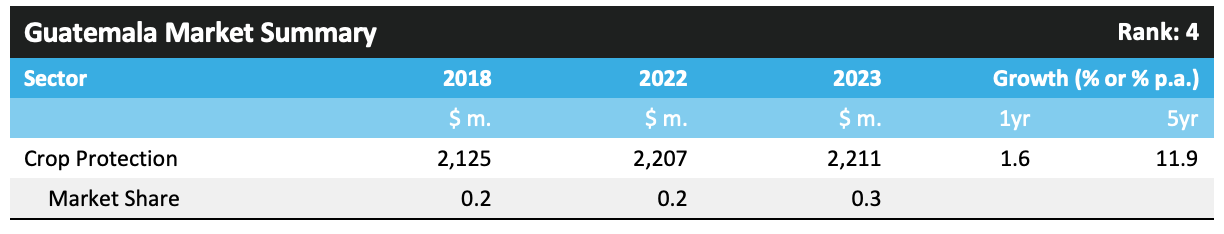

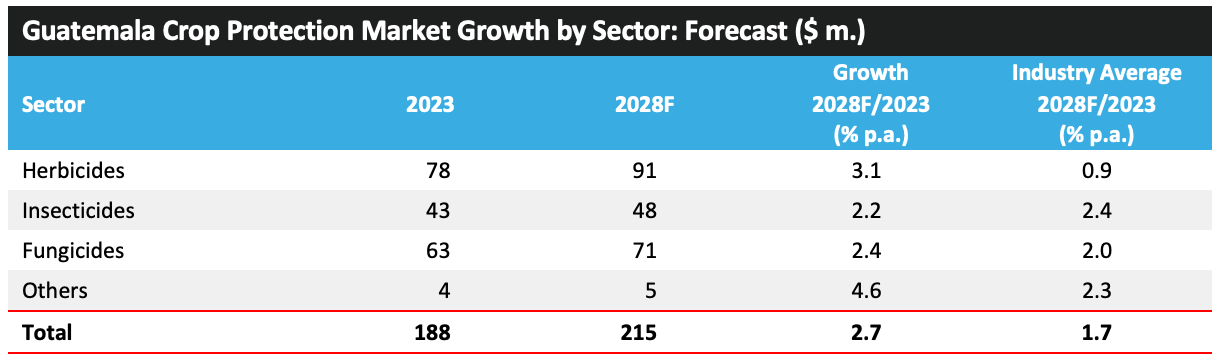

危地马拉的农药市场在 21 世纪的前二十年持续增长,但此后趋于稳定。危地马拉的农业重点已转向种植用于出口的经济作物,农药市场增长的放缓与这些商品价格低迷的时期相对应。

危地马拉仍然是一个处于发展早期阶段的国家,农业在国内生产总值中占很大份额(13.3%),在出口收入中也占很大份额(32%)。农业在两个方面发展:高质量的水果和蔬菜生产,主要用于出口,以及种植园作物——而不是那么多用于玉米、豆类和大米等主要农作物的生产。该国的劳动力成本仍然很低,这使其在出口市场上具有价格竞争力。以美元/公顷为基础的农药平均支出相对较高,这可能是由于水果和蔬菜在市场中所占份额较大。

生产中的主要趋势是油棕和甜瓜的种植增加,但橡胶和高粱的种植减少。玉米种植面积基本保持不变,尽管干豆和少量水稻的种植面积有一定程度的改善。

与其他发展中国家相比,危地马拉拥有更强大的农用化学品活性成分制造基础设施,但配方能力也很强,超过 60%的进口产品为技术材料就说明了这一点。产品的主要来源是中国,但更先进的产品来自欧盟和美国。危地马拉是世界知识产权组织的成员。工业产权法由经济事务部知识产权登记处监督。

危地马拉被认为是世界上受地质活动和气候变化影响风险最高的国家之一,2018 年干旱影响了农用化学品市场的表现。气旋、火山活动和自然灾害是一种威胁。贫困以及种植作物产量增加的影响已经影响到了自给农民,从该国移民是一个重大问题。然而,出口作物价值的持续增长应该会继续推动农用化学品市场的增长,特别是在天气条件有利的情况下。

墨西哥

墨西哥的农业严重依赖出口市场,主要出口作物有水果、坚果、蔬菜和咖啡。虽然该国的玉米产量很高,但其中大部分用于国内消费。为了满足国内需求,该国严重依赖粮食进口,其中大部分来自其主要贸易伙伴美国。墨西哥是多项贸易协定的成员,近年来这些协定提升了该国的出口能力,进而促进了经济发展。

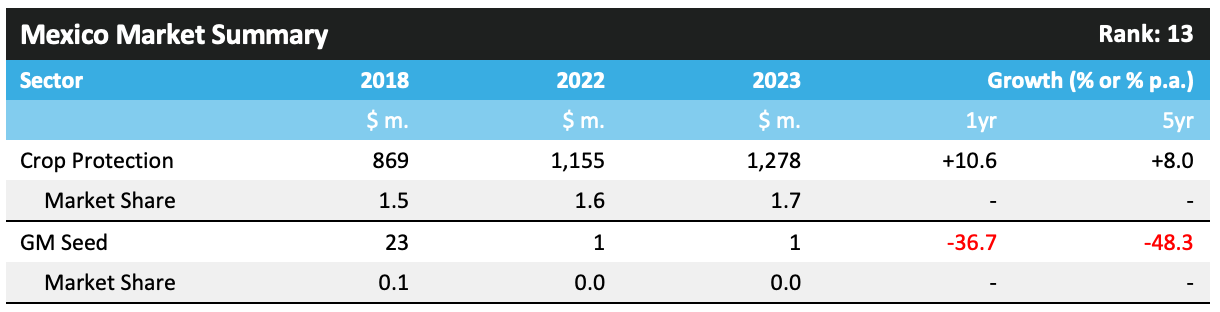

2023 年,墨西哥的作物保护市场增长了 10.6%,达到 12.78 亿美元。在这个水平上,就作物保护销售额而言,该国在 2023 年排名第十三。

2023 年,墨西哥作物保护市场增长了 10.6%,达到 12.78 亿美元。2018 年至 2023 年期间,墨西哥作物保护市场以年均 8%的强劲速度增长,整体增速超过了更广泛的行业。

墨西哥的转基因种子市场有限,2023 年为 100 万美元,全部归因于转基因棉花品种。转基因种子市场价值大幅下降,因为随着 2020 年法令呼吁逐步淘汰供人类食用的转基因玉米,政府对转基因技术的立场变得强硬,同时环境和自然资源部暗示,鉴于其保护本国本土棉花基因库的责任,将重新评估转基因作物的适宜性。

墨西哥的地理位置,由于毗邻太平洋和大西洋,提供了各种地形条件,从北部的沙漠和山脉到南部更具热带特色的环境。

近年来,中部和南部地区小农户的粮食作物产量一直在提高。这在很大程度上是由国际玉米小麦改良中心(CIMMYT)等研究机构的援助推动的,目的是满足不断增长的国内需求。该县生产的大部分粮食作物注定用于动物饲料,近年来这个领域一直在迅速扩张。

干旱是墨西哥农业经常遇到的问题,尤其是在该国北部。总农作物面积中超过 90% 的农作物依靠雨水灌溉,因此降雨量的任何大幅下降都可能对整个农作物种植面积产生很大影响。

为了提高农作物产量并满足不断增长的国内外需求,墨西哥近年来一直在投资改善灌溉基础设施,包括通过提高技术水平。墨西哥的灌溉农业用地面积位居世界第六位,全国超过 60% 的农业生产价值需要灌溉,包括玉米、小麦和高粱。

墨西哥作为一个国家有巨大的增长潜力,中产阶级迅速扩大。在未来五年,该国的中产阶级预计将推动对农产品的需求增加,包括用于服装生产的纤维,以及用于食品生产和动物饲料的玉米、谷物和油菜籽。

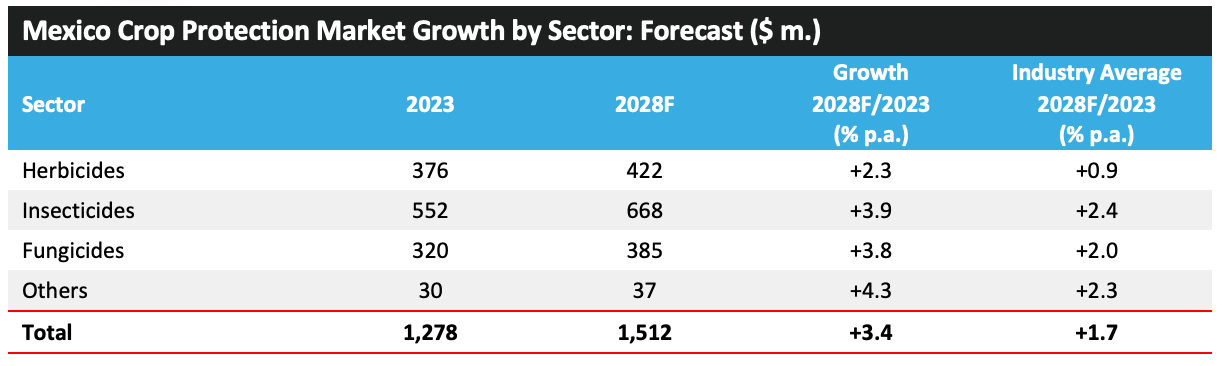

近年来,人们对水果和蔬菜生产的日益关注使作物保护市场受益,预计未来几年该行业将继续扩张。大量生物作物保护产品的推出也有望推动增长,该行业将快速扩张,超过传统作物保护产品的预期增长率。

由于上述因素,墨西哥的作物保护市场价值预计将以每年平均 3.4%的速度增长,到 2028 年达到 15.12 亿美元。然而,如果该国遭受任何长期的干旱期,这种增长可能会受到抑制,就像近年来所经历的那样。该国在改善灌溉方面的任何进一步进展显然都将减轻干旱条件的潜在负面影响。

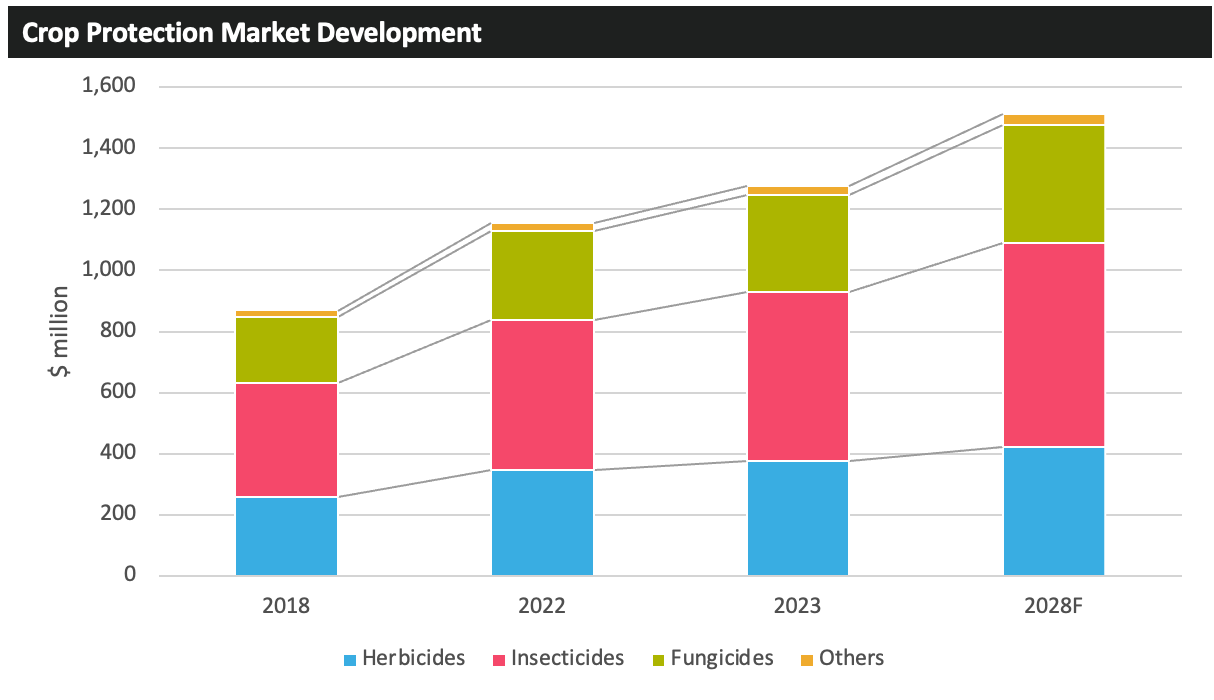

拉丁美洲展望

2025年展望

2024 年,整个生长季农用化学品价格低迷以及巴西恶劣的天气条件阻碍了市场发展。不过,阿根廷的天气条件总体上得到了很大改善,作物产量从 2022/23 年干旱严重减产中反弹。尽管如此,玉米产量仍受到玉米叶蝉高压力的负面影响,这种害虫是玉米矮化病的媒介。

对于巴西来说,2024 年农药价格下降是市场价值的一个关键负面因素,而较低的大宗商品价格阻碍了种植者的支出。从更积极的方面来看,害虫压力相对较高,包括亚洲大豆锈病和一些重大害虫。然而,由于巴西恶劣的天气条件和玉米种植面积减少,以及整个农业季节大宗商品价格和农药价格下降,据估计,2024 年中南美洲作物保护市场的价值按名义价值计算下降了 6.8%,降至 233.07 亿美元。按固定汇率计算,这反映出下降了 8.4%。

对于 2025 年而言,虽然预计巴西和阿根廷主要作物种植面积将增加且天气条件将改善,这将有利于市场发展,但农用化学品价格和大宗商品价格仍处于历史低位,抑制了作物和天气状况带来的产量增长。

由于天气好转,且欧盟等主要出口市场对优质农产品的需求持续旺盛,受农作物价格影响较小的市场(水果和蔬菜等替代作物或可可和糖等种植园作物)的状况预计将继续改善。

2024/25 年度巴西总种植面积预计增加 2.1%,其中大豆预计增加 2.8%,玉米预计增加 0.7%。总产量预计增幅高于种植面积,增加 9.4%。大豆产量预计增加 12.4%,玉米产量预计增加 5.5%,与 2023/24 年度受天气影响的作物相比,产量将大幅反弹。

在阿根廷,2024/25 年玉米种植面积预计将下降 15.3%。然而,这比之前的估计有所上调。预计所有其他主要作物的种植面积都将扩大,包括小麦(+6.8%)、大麦(+6.7%)、向日葵(+5.3%)和大豆(+8.4%)。阿根廷值得注意的新产品获批包括巴斯夫推出用于大豆、玉米、小麦、大麦和花生的种植前除草剂 Voraxor(苯嘧磺草胺/saflufenacil),住友化学获得除草剂 Rapidicil(epyrifenacil)的批准。•

1. Derek Oliphant:AgbioInvestor

尼卡尔比 – Adobe.stock.com